こんにちは、年収最適化マニアの専業大家MASA(@2103ou_masuke)です。

年収は順調に増えているのに、手取り額が増えない・・という方も多いのではないでしょうか。

私も年収は上がっていってるのに、手取り額が増えない経験をした一人です。

年収1,500万円の時の毎月給与明細の手取り額が、新卒1年目の子に負けてた時もありました・・笑

もちろんボーナス分だけお金はちゃんと増えているのですが、高所得者が税金を恨む気持ちが分かった瞬間でもありました。

一生懸命仕事を頑張って年収を上げても、プライベートの時間は減るのに使えるお金はあまり増えないでは救われないですよね。

そこで「収入もプライベートも充実させたい」という人のために、一番得するコスパの良い「最適年収」を考えてみました。

ただがむしゃらに働いて年収を上げていく生き方より、コスパの良い働き方の方が人生豊かになる人は多くなるかもしれませんね。

当ブログ記事では、まず高収入者の手取りが増えない理由を整理し、そのうえで一番得するコスパの良い最適年収を解説し、最後には節税方法についても紹介していきます。

法人を所有している人のために、役員報酬の最適化にも触れています。

人生を賢く生きる上で超有益な内容になっておりますので、ぜひ最後までご覧ください。

こんな人に読んでほしい

- 仕事とプライベートの時間を最適化し人生を豊かにしたい

- 一番得するコスパの良い最適年収や役員報酬を知りたい

- 効率良く稼ぎたい

- 税金を極力抑えたい、節税したい

コンテンツ

高年収サラリーマンの可処分所得(手取り額)が増えない理由6選

はじめに、サラリーマンが高年収になっても手取り額が増えない理由を解説していきます。

ポイントは以下の6つです。

ポイント

- 所得税率が上がるから

- 給与所得控除のコスパが悪くなるから

- 配偶者控除がなくなるから

- 基礎控除がなくなるから

- 住宅ローン控除が使えなくなるから

- 補助金や助成金などが少なくなるから

以下それぞれ解説していきますが、その前に理解するための必要知識として「年収」「所得」「課税所得」「可処分所得(手取り額)」の違いを説明します。

年収とは

「年収」とは、社会保険料や源泉所得税、その他の控除(住民税や積立金など)が引かれる前の「総支給額」のことをいいます。

所得とは

「所得」とは、収入から必要経費を引いたものです。

課税所得とは

「課税所得」とは、所得税の課税対象となる所得のことで、収入から必要経費や各種所得控除の合計を引いた金額のことです。

可処分所得とは

「可処分所得」とは、すべての所得から、支払いが義務付けられている税金や社会保険料を除いた自由に使える手取り収入のことです。

つまり、可処分所得(手取り額)を計算するための流れとしては、「年収」から経費を引いて「所得」を算出し、「所得」から各種控除をして「課税所得」を算出し、「課税所得」に税率をかけて税金を算出し、その税金分を年収から差し引いたものが「可処分所得」という流れです。

それは人によって経費の内容や生活環境が違い、様々なケースを考慮して税金を計算する必要があるためです。

例えば、収入を得るのに経費がかかる人とかからない人がいますが、同じ年収に対して同じ税金がかかっては、経費がかかる人は経費分手取り額が少なくなって可哀想ですよね。

配偶者や子どもを養っている人と単身者では、生活するための負担額がまったく違います。

このように人それぞれの事情を考慮して、税金を調整するために「控除」があります。

控除には様々なものがあり、例を挙げると以下の通りです。

【控除15種類】

配偶者控除:収入の少ない配偶者がいる

扶養控除:収入の少ない扶養家族がいる

医療費控除:一定額を超えた医療費を支払っている

生命保険料控除:生命保険料などを支払っている

社会保険料控除:社会保険料を支払っている

他にも...

基礎控除、雑損控除、寄附金控除、地震保険料控除、配偶者特別控除、小規模企業共済等掛金控除、障害者控除、ひとり親控除、寡婦控除、勤労学生控除

年収・所得・課税所得・経費・控除の関係をまとめると以下のようになります。

ポイント

年収 − 経費 =所得 ⇒ 所得 - 控除 = 課税所得 ⇒ 課税所得 × 税率 = 所得税

まずこれが整理できてないと混乱するので、頭の中でしっかりと整理しておいてください。

それでは、高年収サラリーマンの可処分所得(手取り額)が増えない理由6つを解説していきます。

所得税率が上がるから

下の表にある通り、所得税率は年収が上がるにつれて、5%から45%にまで上昇します。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1800万円以下 | 33% | 1,536,000円 |

| 1800万円を超え4000万円以下 | 40% | 2,796,000円 |

| 4000万円超 | 45% | 4,796,000円 |

実際にはこの所得税に+住民税として一律約10%が課税されます。

所得税も住民税も、先程説明した課税所得にそれぞれの税率を掛けることで計算することができます。

もし課税所得が900万円を超えると、超える部分に関しては、所得税率(33%)+住民税(10%)の合計43%も税金がかかることになります。

この他に社会保険料も負担する必要があるため、頑張って稼いでも収入の半分ほどしか自分の手元に残らないことになります。

給与所得控除のコスパが悪くなるから

法人や自営業者に認められている経費のように、会社員や公務員にも必要経費に類する給与所得控除というものがあります。

給与所得控除は、「会社員や公務員でも、働くために色々とお金がかかることを想定し、年収の水準に合わせて経費を認める」制度です。

しかし下の表のように年収によって控除額が決まるため、高所得者ほど「年収に占める給与所得控除額の割合」が低くなります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 | |

|---|---|---|

| 1,625,000円まで | 550,000円 | |

| 1,625,001円から | 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から | 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から | 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から | 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) | |

また給与所得控除は年収850万円を超える人に対しては、最大195万円までしか認められません。

そのため稼げば稼ぐほど、給与所得控除のコスパが悪くなっていきます。

配偶者控除がなくなるから

配偶者控除は、配偶者を養っている人に対して税金負担を少なくするための控除です。

下の表のように所得が900万円以下の場合、38万円控除されます。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者(※) | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

(注)老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。なお、配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が控除できます。

配偶者控除も1,000万円を上限として、所得が増えるほど金額が減っていく仕組みになっています。

所得が900万円を超えてから、26万円、13万円と段階的に減っていき、1,000万円を超えると控除すら受けることができなくなることには注意が必要です。

基礎控除がなくなるから

基礎控除は誰でも受けられる控除で、税法上の基本的人権のようなものです。

控除額は基本的に48万円ですが、下の表の通り所得が2,400万円を超えると32万円、16万円と段階的に減少していき、所得が2,500万円を超えると0円になります。

| 納税者本人の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

基礎控除に関しては、所得によって減額される所得水準が高いので、気にしなくても良さそうです。

住宅ローン控除がなくなるから

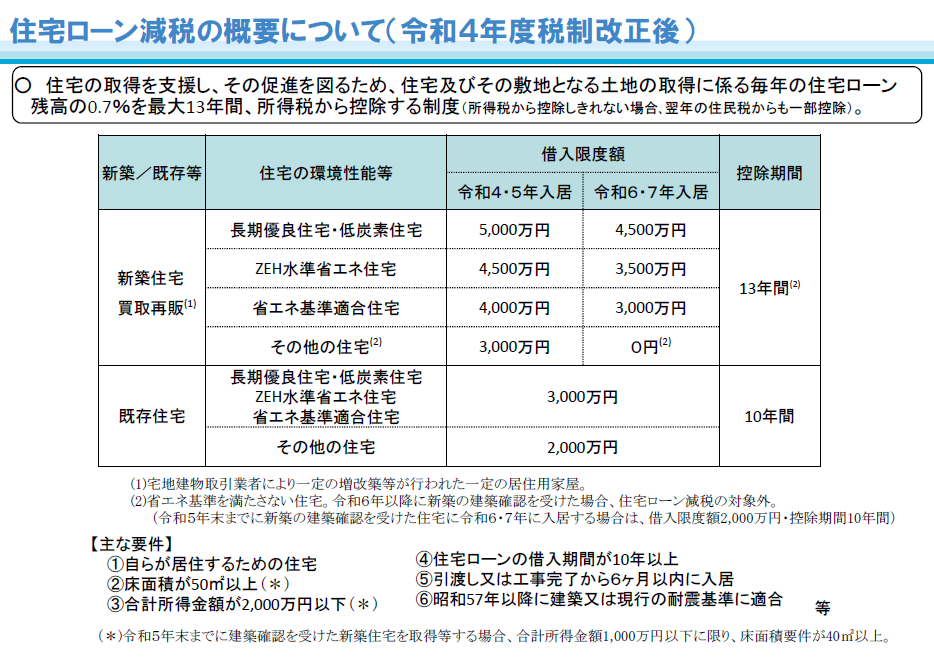

住宅ローン控除は、下の表の通り年末の住宅ローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。

住宅ローン減税については、令和6年度税制改正が行われたばかりで、改正のポイントは以下の通りです。

令和6年度税制改正のポイント

- 借入限度額について、子育て世帯・若者夫婦世帯が令和6年に入居する場合には、令和4・5年入居の場合の水準(認定住宅:5,000万円、ZEH水準省エネ住宅:4,500万円、省エネ基準適合住宅:4,000万円)を維持。

- 新築住宅の床面積要件を40㎡以上に緩和する措置(合計所得金額1,000万円以下の年分に限る)について、建築確認の期限を令和6年12月31日(改正前:令和5年12月31日)に延長する。

所得が2,000万円を超えた年は、住宅ローン控除が使えなくなるので注意が必要です。

補助金や助成金などが少なくなるから

高年収になると、行政からの支援も薄くなります。

具体的には以下のような支援金が少なくなります。

【高等学校等就学支援金制度】教育費負担軽減のための給付

国公私立問わず、高等学校等に通う所得等要件を満たす世帯(※年収約910万円未満の世帯)の生徒に対して、 授業料に充てるため、国において高等学校等就学支援金が支給されています。

支給期間や支給限度額については、文部科学省(支給期間 ・ 支給限度額一覧)をご覧ください。

【高額療養費制度】高額な医療費に上限を設けて負担を抑えてくれる制度

高額療養費制度を利用すると、自己負担額が限度額を超える分の払い戻しが受けられます。

限度額は、加入者が70歳以上かどうかや加入者の所得水準によって分けられ、加入する保険によっても異なります。また、固定の金額ではなく、発生した医療費によっても変動します。

詳しくは、厚生労働省保険局(高額療養費制度を利用される皆さまへ)をご覧ください。

以上、年収が高くなると不利になる6つの理由を解説しました。

税金を抑えた一番得するコスパの良い最適年収とは

それでは今回の本題でもある、一番得するコスパの良い最適年収について解説していきましょう。

ここでは「サラリーマンの最適年収」と「法人を所有する人の最適役員報酬」の2つに分けて解説します。

解説する前に、最適年収の定義をまずは確認しておいてください。

この記事でのサラリーマンの最適年収の定義は、「子どもが1,2人いる家族を不自由なく養えるための収入を確保した水準で一番得するコスパの良い年収」ということにします。

そうでないと、収入を100万円以下に抑えた非課税世帯が、単純に最も税負担割合が小さくなるのは当たり前ですからね。

また法人の役員報酬では、「個人と法人それぞれにかかる税率を最も低い税率で均等にできる年収」ということにします。

サラリーマンの一番得するコスパの良い最適年収

まずは、ざっくりと年収ごとの手取り額と割合を確認しましょう。

| 年収 | 手取り金額 | 割合 |

|---|---|---|

| 300万円 | 240万円程度 | 約80% |

| 400万円 | 316万円程度 | 約79% |

| 500万円 | 390万円程度 | 約78% |

| 600万円 | 460万円程度 | 約77% |

| 700万円 | 530万円程度 | 約76% |

| 800万円 | 590万円程度 | 約74% |

| 900万円 | 660万円程度 | 約73% |

| 1,000万円 | 720万円程度 | 約72% |

こうやってみると年収300万円と1,000万円では、手取り金額は220万円も開きがあるものの、手取り割合は8%しか変わらないのが分かります。

さてこの中でも一番得するコスパの良い年収は、ズバリ700万円ほどです。

ちなみに単身者の場合の一番得するコスパの良い年収は、600万円ほどです。

これは配偶者控除が使えないからです。

年収700万円(課税所得約333万円)であれば、下の表の累進課税である所得税率を10%で抑えることができますし、各補助金や支援金などの恩恵を受けることもできます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

今後は高所得者には厳しく低所得者には優しい政策(支援金など)が、増えていくことが予想されますが、どれもそう高くはない年収制限がかけられると想定すると、やはり年収700万円ほどが良さそうです。

以下、東京在住の4人家族(専業主婦と小さい子ども2人)を例に、具体的に手取り額を計算してみます。

【年収700万円の人の手取り額】

年収:700万円

給与所得控除:180万円

社会保険料控除:約101万円

基礎控除:48万円

配偶者控除:38万円

課税所得:約333万円

税金+社会保険料:1,598,500円( 課税所得約333万円 × 税率20% - 控除427,500円 + 住民税約33万円 + 社会保険料約103万円 )

手取り額:約540万円

年収700万円の手取り額は約540万円となるので、生活費に年間420万円(月35万円)使っても、一年間に120万円以上を貯蓄や投資にまわすことができます。

120万円あれば、ちょうど新NISAつみたて枠の年間120万円を満額利用できます。

さらには、パートナーに100万円以下の非課税枠内でパートなどをしてもらうことで、年間200万円以上を貯蓄や投資に回すことができます。

おすすめの投資信託については、下のブログ記事もあわせてご覧ください。

-

eMAXIS Slim全世界株式とS&P500どっちが最強?おすすめの投資信託は?

困っている人つみたて投資を考えてるんだけど、どの投資信託が一番いいの? こんにちは、元証券マンで専業大家のMASA(@2103ou_masuke)です。 すでにNISAやつみたてNISA、iDeCoを ...

続きを見る

ココがポイント

【年収700万円が一番得するコスパの良い年収である理由】

- 税率が低い(住民税率と合わせて20%以下)

- 各種控除をほぼすべて利用できる

- 様々な補助金や助成金などを受けられやすい

- 今後の高年収サラリーマン狙い撃ち増税の影響を受けない可能性が高い

法人を所有する人の最適役員報酬

次にマイクロ法人から役員報酬として給与をもらっている人の場合の、最適年収を解説していきます。

法人の所得にかかる実効税率は、約21.4%~最高33.6%程度です。

| 資本金1億円以下の法人の実効税率 | |

| 年400万円以下の所得 | 約21.4% |

| 年400万円超~800万円以下の所得 | 約23.2% |

| 年800万円超えの所得 | 約33.6% |

個人の税率が33%になるのは、課税所得が900万円を超える水準からで、年収でいうと独身の人で約1,300万円が目安になります。

ちなみに所得が400万円以下の法人の場合は、個人の税率が法人より低い20%以下になるのは、課税所得が約700万円を超える水準で、年収では約1,100万となります。

法人を使った最も効率的に稼ぐ方法は、法人と個人の税率が同じになるようにすることです。

つまり個人の所得にかかる税率を、法人の所得にかかる税率と同じになるように設定すれば無駄がありません。

そのため最高税率になるほどの所得がある法人の場合は、自分への役員報酬を課税所得が900万円ほどになるようにすることで、税率を平均化(最適化)することができます。

例えば3,000万円を法人が売り上げた場合、法人に1,700万円、個人に役員報酬として1,300万円のように、法人を利用してお金を分散させることで、税金負担を抑えることができます。

それ以上収入が増える場合は、すべて法人のほうで処理すれば約33%より高い税金を取られることはありません。

法人を所有する人の最適役員報酬の落とし穴

これまでは税金のみに焦点を当てて解説してきましたが、実は法人からの役員報酬では大きな落とし穴があります。

それは社会保険です。

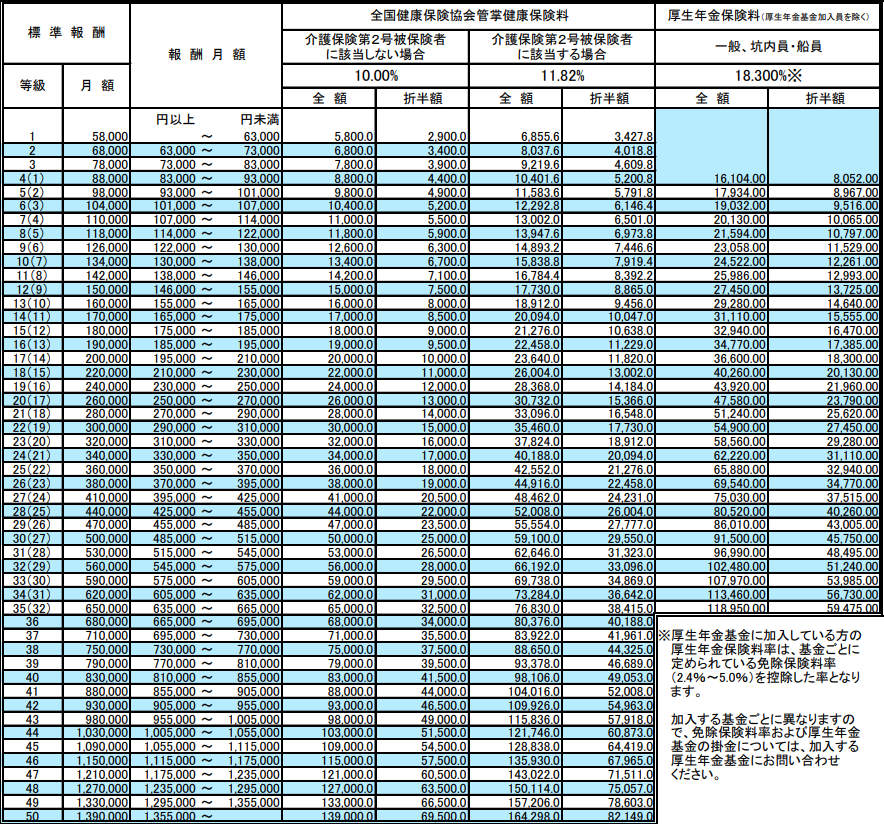

社会保険は「健康保険」と「厚生年金」合わせて約30%の負担を、法人と個人で折半して負担する仕組みになっています。

サラリーマンであれば会社が15%を負担してくれるので良いのですが、マイクロ法人では会社の負担は自分の負担になるので、30%の負担はとても大きな負担となります。

そのためマイクロ法人では、下記一覧表(東京の場合)を基に、役員報酬はできるだけ抑えるのが最適解になります。

出典:令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表(東京)

とはいえ役員報酬を最小限に抑えたら、生活費が足りなくなる人もいるかと思いますので、最低必要な役員報酬を設定してくださいね。

節税で税金を減らし可処分所得(手取り額)を増やそう!

世間では、サラリーマンは経費がないので税制上不利とよく言われますが、諦めてはいけません。

おトクな制度を活用することで、税金は減らせます!

最後に今年から早速利用してほしい、お得な2つの制度をご紹介します。

iDeCo(イデコ・個人型確定拠出年金)

iDeCo(イデコ・個人型確定拠出年金)は、年金の他に老後資金を作るために、自分自身で運用商品を選んで定年まで掛け金を積み上げていく制度です。

iDeCoの掛金を積み立てると、掛金が所得控除となり、所得税・住民税を減らすことができます。

そのうえ、運用で得られた利益にかかる税金(約20%)も非課税になります。

さらにさらに、定年を迎えたときには年金のように少しずつ受け取るか、退職金のように一時金として受け取るか、その両方を指定配分で受け取るか選ぶことができます。

どちらとも税制上は有利になりますので、始める時、運用中、運用後の3つのすべての段階で節税ができる超おトクな制度です。

詳しくは、iDeCo公式サイトをご覧ください。

ふるさと納税

「ふるさと納税」もiDeCoと同じように、所得税や住民税を減らすことができる制度です。

ふるさと納税は、自分が応援したい自治体に寄付を行うと、その寄付した金額に応じて各自治体ならではのお礼の品(返礼品)がもらえます。

しかも、寄付した金額のうち2,000円を超える金額について、所得税や住民税から控除することができます。

実質2,000円の負担で済む寄付金額の上限は、年収や家族構成などにより異なりますので、ご注意ください(寄付金額の上限は、シミュレーションをご利用ください)。

おわりに

いかがでしたか?

収入は単純に増やせばよい、というものではありません。

人生を豊かに生きるためには、仕事とプライベートの充実が欠かせません。

自分の時間や家族の時間も大切にしたいという方は、収入は一番得するコスパの良い年収にとどめ、プライベートの時間を増やすのもいいでしょう。

とことん稼ぎたい人は、やはり法人を作って税金をコントロールする方法がベストです。

いずれにしても税金は家計にとって重い負担になりますので、自分なりの最適年収を考えて効率よく手取り収入を増やしていきましょう!

日常生活における節約術については、下のブログ記事をご覧ください。

-

家計の固定費を見直して30万円節約!生活費で削減すべき支出8選

困っている人家計の固定費を見直したいんだけど、節約や削減すべき支出を教えて! こんにちは、節約大好き専業大家のMASA(@2103ou_masuke)です。 先日こんなポストをしました。 【節約可能ラ ...

続きを見る

この記事がためになったと思ったら、ぜひSNSなどで他の方にも教えてあげてくださいね!

と税金.jpg.jpg)