こんにちは、専業大家のMASA(@2103ou_masuke)です。

不動産投資における「信用毀損」や「債務超過」という言葉を聞いたことはありませんか?

これらは、不動産投資で保有戸数や融資を拡大していきたい人にとっては、とても重要なキーワードになります。

しかし私がコミュニティやTwitterで信用毀損や債務超過の話をしても、多くの人が理解できていない部分でもあります。

そこで当ブログでは、「信用毀損」や「債務超過」と言われる現象について解説していきます。

信用毀損や債務超過により「もう融資ができない」と言われないように、しっかり理解しておいてください。

こんな方に読んでほしい

- 不動産投資における信用毀損や債務超過の意味を知りたい人

- 融資のコツを知りたい人

- 金融機関の物件評価の考え方を知りたい人

- 不動産投資を拡大していきたい人

コンテンツ

不動産投資における融資の信用毀損・債務超過とは?

信用毀損や債務超過とは、借入金が個人の与信と保有物件の担保価値の合計を超えてしまっていて、銀行から「危険な借主」と判断されてしまうことです。

信用毀損状態になってしまうと追加融資が難しくなるので、不動産投資家としてさらなる物件購入などの拡大は、当分の間できなくなってしまいます。

そのため、不動産投資家は信用毀損状態にならないよう購入していかないといけないわけですが、ややこしいのは、この信用毀損や債務超過の基準や判断は金融機関によって異なる点です。

ここでは、このような考え方をする銀行もあるということを知ってもらうために解説していきます。

不動産投資における信用毀損は大きく分けて4つあります。

不動産投資における信用毀損

- 積算評価による信用毀損

- 収益評価による信用毀損

- 融資期間による信用毀損

- 属性評価による信用毀損

それぞれ解説していきます。

積算評価による信用毀損

銀行の物件に対する積算評価(資産評価)が債務を下回っていて、債務者が返済不能になった時に、銀行が抵当権を実行して売却しても、債権回収できないと判断されるケースです。

例えば5,000万円の物件を、現金1,000万、借入4,000万で購入したとします。

5,000万円の現金資産が5,000万円の不動産資産に変わっただけと思うかもしれませんが、銀行はそうは見ません。

4,000万円しか融資しなかったのは、返済不能になって売却した時に、5,000万円の確保は難しいと判断したためです。

そのため、この銀行からみた資産は4,000万円ということになります。

そしてその後、不動産市況の悪化に伴い不動産価格が下がった場合が問題になります。

不動産市況の悪化により、例えば銀行の積算評価が3,000万まで下がると、残債がそれ以上残っている場合は信用毀損の状態に陥ります。

このように、銀行から見て残債>資産になってしまっている状態を信用毀損や債務超過と言います。

担保評価の見直しは定期的に行われますので、そのタイミングで信用毀損になってしまう可能性があることを覚えておいてください。

収益評価による信用毀損

これは分かりやすいと思いますが、収益性が低い物件や空室率の高い物件で、家賃収入からの返済が困難と判断されるケースです。

購入した後、多くの修繕が発生したり、空室が増えすぐに埋まらなかったり、家賃が下落した場合などに起こる可能性があります。

しかし、そもそも収益性が低い物件を買う人はいませんので、可能性としては最も低い信用毀損の要因だと言えそうです。

融資期間による信用毀損

金融機関が独自に定める耐用年数を超えた期間で、多くの物件の融資を受けてしまっているケースです。

建物は構造によって法定耐用年数がそれぞれ決まっています。

- RC造47年

- 鉄骨造(厚さ4mm超)34年

- 鉄骨造(厚さ3mm超~4mm以下)27年

- 鉄骨造(厚さ3mm以下)19年

- 木造22年

これらはあくまで法定耐用年数であって、金融機関は独自に耐用年数を定めています。

例えばメガバンクや地方銀行などでは、経済的耐用年数と称して法定耐用年数より短い期間を設定するところも珍しくありません。

一方で信用組合系の金融機関は、すでに法定耐用年数をオーバーしているような築古物件でも15年融資を組んでくれたりします。

多くの一般投資家は、耐用年数を超えても融資してくれる銀行で、築古のアパートや戸建に10~15年ほどの融資をつけて購入しようとします。

しかし次の物件で融資を受ける際に、単体収支は問題なくても、所有物件全体の収支で信用毀損の状態になってしまう可能性があります。

耐用年数に厳しい一部の銀行は、耐用年数を超えた期間の収入をゼロとして試算するからです。

そんな乱暴な・・と思うかもしれませんが、都市銀行や一部の地方銀行ではこのような見方がされる銀行もあると言われています。

単体収支はOKでも全体収支が信用毀損のため、融資を断られてしまうというわけです。

属性評価による信用毀損

これもありがちですが、自分の属性が変わったことによって信用毀損になるケースです。

例えば年収1,000万のサラリーマンが、家賃収入だけで1,000万になったので退職した場合、銀行からすると給与収入1,000万の評価が0になります。

物件のみの評価では何かしらが足りなくても、属性評価で融資していた場合は、これにて信用毀損に陥ることになってしまいます。

私がセミリタイアする時もこれが怖かったので、退職する前に銀行にしっかり確認を取りました。

不動産投資家としての経験や実績が浅く給与所得が高い人は、属性評価で融資をしている可能性が高いので特に注意しましょう。

信用毀損や債務超過になりやすい物件とは

よく不動産投資における区分マンション投資は、資産価値が低いから控えた方が良いと言われますが、これは正しくもあり間違いでもあります。

正確には、銀行によるマンションの積算評価では評価が出にくい(資産価値が低い)ですが、実際の不動産市況においては、立地にはよるものの資産価値は高いと言えます。

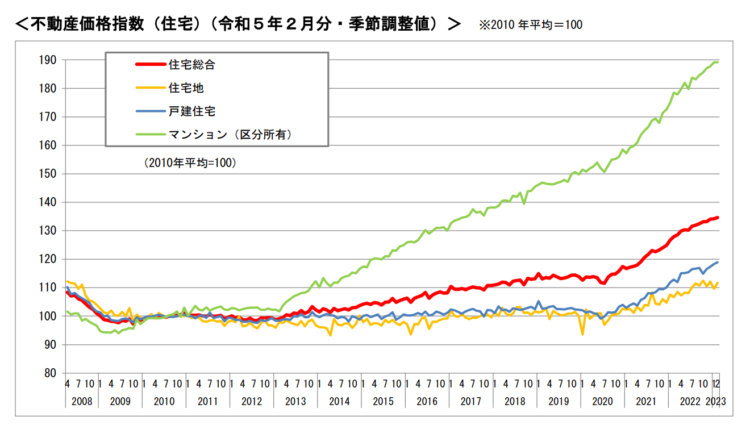

その証拠に、2010年を起点とした不動産価格指数(下図)では、区分マンションが圧倒的な価格上昇を見せています。

出典:国土交通省HP

一方で銀行によるマンションの積算評価が低い理由は、土地の持ち分がほとんどなく、資産価値の大半が評価の出にくい建物に依存していることにあります。

そのため固定資産税評価額も低くなりがちです。

先ほどの積算評価による信用毀損で解説したように、例えば2,000万円の物件(土地500万、建物1,500万)で、もともと銀行独自の耐用年数が10年だった場合、毎年150万円ずつ積算評価が減少していくことになります。

でも実際の不動産相場では、そんな急激には資産価値は目減りしていきませんよね。

ではなぜ区分マンションに融資する金融機関があるのかというと、サラリーマンとしての収入を返済余力に加算して融資するケースが多いからです。

だから区分マンション投資は、サラリーマンに向いている投資とも言えそうです。

サラリーマンの不動産投資については、下のブログ記事もあわせてご覧ください。

-

不動産投資はサラリーマンの副業に最適!メリット5選と失敗パターン

困っている人不動産投資はサラリーマンの副業に最適ってほんと? こんにちは、専業大家のMASA(@2103ou_masuke)です。 相次ぐ増税や社会保険料などの負担増の影響もあり、いよいよサラリーマン ...

続きを見る

しかし年収が低い場合は、1戸目の区分マンションは融資が出たとしても、2戸目の購入では給料でカバーしきれないと判断され、買えなくなるケースもあります。

こういった理由から不動産投資で区分マンションを買い進めるのは難しいと言われますが、私は幸い高年収だったことも影響してか、3年で10戸くらい購入できました。

こういった事例もあるのだと参考にしてもらえたらと思います。

築古物件を融資購入できている人がいる理由

築古物件は積算評価や耐用年数の問題で融資が出にくいと言われますが、実際に融資を受けている人がたくさんいることも事実です。

そういった人たちは、以下3つの要素により融資を受けている可能性が高いです。

築古物件でも融資が

- 給与所得や経験実績など属性が評価されている

- 土地の積算評価が融資額を上回っている

- 積算評価より収益評価を重視する金融機関を利用している

よくあるのが、耐用年数オーバーの築古アパートや築古戸建の融資を受けているケースです。

このケースでは特に、上記すべての要素に当てはまる形で融資を受けている人が多いように感じます。

つまり不動産投資経験豊富な人が、土地値以下の高利回り物件を信用組合などの収益評価を重視する金融機関で融資を受けて購入しているケースをよく見かけます。

ノンバンクや信金・信組、地銀の一部は、法定耐用年数を超えた物件でも融資を行っているところが多いので、やはり「融資は足で稼ぐ」しかないですね!

金融機関開拓のコツは下のブログ記事をご覧ください。

-

不動産投資の融資戦略10選|銀行マンとの上手な付き合い方

困っている人不動産投資の銀行融資戦略を教えて! こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産投資家にとって最も大きな仕事は、良い物件を探すことと、銀行から融資を受けるこ ...

続きを見る

住宅ローンは信用毀損(債務超過)になる?

これもよく聞く話ですが、住宅ローンを利用して自宅を先に購入してしまった場合は、不動産投資での融資が厳しくなる可能性が高くなります。

理由は今まで解説してきた通り、「自宅の銀行評価額<住宅ローン残高」となるケースが多く、積算評価で信用毀損になっていることが多いからです。

しかも自宅の場合は家賃収入もないので、収益評価でも信用毀損と見られる可能性もありますよね。

太陽光発電も信用毀損になりやすい?

太陽光発電は、安定した収入を得ることができると一時期人気の投資でしたが、実は太陽光発電も信用棄損になる可能性があるので注意が必要です。

太陽光発電は、建物の上に設置する場合、太陽光パネルと設置に費用がかかりますが、太陽光パネルの資産価値は建物に比べとても低くなっています。

野立てといって田舎の土地に太陽光パネルを設置する方法では、土地取得代金も必要ですが、土地に関しても太陽光発電用の用地は、資産評価が低い田舎の土地であることが多いので、こちらも銀行の積算評価は期待できません。

屋根に乗せるくらいの小規模なものであれば大きな信用棄損にならないですが、野立てで大規模な太陽光発電投資を行う場合は、特に注意した方が良いでしょう。

すでに信用毀損(債務超過)になっている場合の対処法

最後にすでに信用毀損になってしまっている方へ、対処法を解説しておきます。

対処法は以下の3つが考えられます。

信用毀損への対処法

- 収入や資産を増やして属性評価を上げる

- 融資してくれる金融機関をひたすら探す

- 信用毀損している物件を売却する

まずは時間はかかりますが、自分の収入や資産を増やし属性評価を上げることで、信用毀損をカバーすることができます。

すぐにという人は、融資してくれる金融機関を探すのが最も近道です。

すでに解説しているように、金融機関によって評価基準や方法が異なります。

そのため探せば探すほど、自分の保有物件が信用毀損に該当しない金融機関が見つかる可能性は高くなります。

そして最も現実的かつ理想的なのは、売却することです。

幸い現在の不動産市況では、買った時より高く売れる可能性が高いと思います。

例えば、3,000万円の物件を全額融資で買ったとして、銀行の評価が2,000万円だったら、-1,000万円の物件を保有していることになります。

もし3,500万円で売れたら、3,000万円の借金を返済しても500万円の現金が残ります。

銀行の評価は、-1,000万円から+500万円に、1,500万円分も資産が増えたと評価されるのです。

信用毀損が解消し、返済実績が作れ、資産は増えるという一石三鳥の状態が作れます。

今融資に困っていなくても、怪しい物件を抱えている場合は、教えてくれるか分かりませんが銀行に確認のうえ、信用毀損になっている物件があれば売却を検討してみるのもいいですね!

おわりに

いかがでしたか?

信用毀損や債務超過は、不動産投資を拡大していきたい人にとっては大きな問題になります。

しかしながら、不動産投資を始める前からこのことを知っている人はほとんどいません。

今から始める人も、既に保有しているのに知らなかった人も、今後は信用毀損の考え方を利用する銀行に確認した上で、注意しながら購入していただけたらと思います。

もう一度言いますが、信用毀損や債務超過の考え方は金融機関によって大きく異なりますので、利用する銀行に確認してくださいね。

実際に不動産投資ローンについて、銀行にヒアリング調査した結果が知りたい方は、下のブログ記事もご覧ください。

-

銀行3行と日本政策金融公庫にアパートローンについて質問してみた

困っている人銀行や日本政策金融公庫のアパートローンについて教えて! こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産賃貸業では、融資を制する者が成功すると言ってよいほど、ア ...

続きを見る

不動産投資の融資に関する相談や、不動産投資に関する相談は、下記相談サービスをご利用ください。

-

不動産投資のコンサルティング相談窓口30分3,800円~受付中!

困っている人不動産業者ではない先輩大家さんで、不動産投資の相談にのってくれる人いないかなぁ 私は元大手不動産売買仲介会社のトップ営業マンで、現在専業大家として不動産投資の相談サービスを提供しています。 ...

続きを見る

この記事がためになったという方は、ぜひSNSなどで他の方にも教えてあげてくださいね!