こんにちは、専業大家のMASA(@2103ou_masuke)です。

不動産投資は節税できるという話をよく耳にしますが、本当に節税できるのでしょうか?

私が不動産投資をやっていて感じるのは、不動産投資は意外と経費になる項目が少なく節税にはならないということです。

主な要因は、融資返済金が経費にならないからです。

その代わり「減価償却費」という現金が減らない経費が認められていますので、融資返済金より減価償却費が上回れば節税効果を感じることができます。

不動産の営業手法でよく使われるのは、減価償却による経費で赤字を出し、他の所得と損益通算して所得税や住民税を抑えることや、相続税対策として不動産を購入することで相続税を抑えるという方法です。

特に減価償却費による損益通算の手法は、新築ワンルーム業者が営業の際に必ず話すやり方ですよね。

こういった口車に乗せられて、節税目的で不動産を購入してしまった人もいるのではないでしょうか。

そこで、不動産投資は本当に節税になるのか解説していきます。

今回は個人事業主としての話になりますので、法人を活用した節税術について知りたい方は、下のブログ記事をご覧ください。

-

不動産投資の最強節税術!マイクロ法人を活用した裏ワザ的運営方法

困っている人専業大家はマイクロ法人で役員報酬や社会保険料をコントロールしながら節税できるってほんと? こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産投資は、マイクロ法人で ...

続きを見る

不動産投資の正しい税金対策と最も高い節税効果が得られる方法も解説しますので、ぜひ最後までご覧ください。

こんな人におすすめ

- 不動産投資の税金対策について知識を得たい

- 不動産投資で節税したい

コンテンツ

不動産投資の節税と経費(減価償却)の仕組み

不動産投資で使われる節税とは、不動産投資で会計上の赤字を出すことで損益通算により課税所得を減らし、所得税や住民税を少なくするというものです。

「減価償却費」という経費計上はできるのに、実際に現金は出ていかない経費を使って赤字にします。

そしてその赤字を、他の給与所得などにぶつけて所得を圧縮させるのです(損益通算)。

減価償却とは

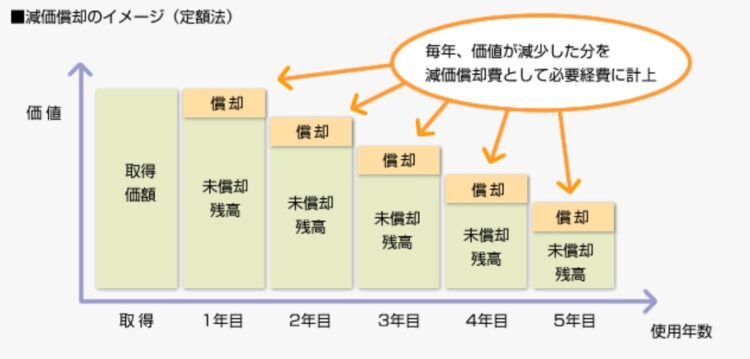

アパート・マンションなどの建物や、駐車場の舗装・門塀といった構築物を「償却資産」といいます。

償却資産は毎年少しずつ古くなり価値が減少していくので、減少分を「減価償却費」として必要経費にすることができます。

出典:へーベルメゾン

償却資産は、種類や構造により税務上の耐用年数と償却率が決められていて、一般的に堅固で寿命が長いものほど耐用年数も長くなります。

| 種類 | 耐用年数 | 償却率 |

| 木造 | 22年 | 0.046 |

| 鉄骨造(鉄骨の厚みが3mm超4mm以下) | 27年 | 0.038 |

| 鉄骨造(鉄骨の厚みが4mm超) | 34年 | 0.030 |

| RC造(鉄筋コンクリート造) | 47年 | 0.022 |

※法定耐用年数の全部を経過した資産は、「法定耐用年数×20%=残存耐用年数」

法定耐用年数の一部を経過した資産は、

「〔法定耐用年数−経過年数〕+経過年数×20%=残存耐用年数」で計算

例えば1億円のアパート(建物価格5,000万円)を購入して、その減価償却期間(=会計上の使用可能な年数)が5年の場合、減価償却費は毎年1,000万円ずつ発生し、5年にわたって費用計上します。

以下が減価償却費の計算方法です。

計算式:建物価格5,000万円÷耐用年数5年=1,000万円/年

毎年の減価償却費計上前の利益が800万円だった場合、減価償却費1,000万円を引くことで200万円の赤字にすることができます。

通常の経費(接待交際費等)は、経費計上して税金額を減らしたとしても、実際にお金が出ていってしまっているため、トータルでみると手残りを増やせたとは言えません。

しかし減価償却費は、会計上経費として計上できて税金を減らせるのに、実際にお金は出ていかないので、正しく使えば手残りを増やすことができるのです。

減価償却費が大きければ大きいほど、会計上の赤字を大きくできるため、より多くの課税所得を圧縮することができ、節税効果が高まります。

しかしこの節税は、不動産を売却する時までの税金繰り延べでしかありません。

なぜなら売却時には、それまで減価償却した分だけ不動産取得費が減額されるため、その分利益が増えてしまうからです。

つまり正確には、「所得税率+住民税率」と「不動産譲渡税率」の差異分しか節税にはならないということです。

この税率差が、所得税の方が大きければ大きいほど、節税効果は高まることになります。

例えば年間の給与所得が2,000万円の人だと、所得税+住民税率は約50%です。

不動産投資で会計上の赤字を出すことで、損益通算により課税所得が赤字分少なくなるので、所得税+住民税率50%相当分を節税できるという仕組みです。

しかし実際には、物件売却時に経費処理した減価償却分が利益となり、その利益に対して譲渡税率20%(個人で長期譲渡の場合)の税金がかかります。

つまり「保有時の赤字節税分50%-売却時の譲渡税20%=税率差30%」の節税ができたということになります。

これが、不動産投資を利用した節税と経費の仕組みです。

不動産投資で節税効果がある年収の目安

既述の通り、不動産投資による節税は、所得税+住民税と不動産譲渡税の差率の歪みを利用する方法ですので、給与所得の高い人が節税効果を最も高くすることができます。

逆にいうと、長期譲渡で売却し不動産譲渡税が20%だとしたら、所得税+住民税で20%以上の人でないと節税効果があるとは言えません。

もちろん売却しないという手もありますが、減価償却が終わった後も保有する場合、経費が少なくなり利益が大きくなるので、その分所得税も大きくなってしまいます。

不動産投資で節税できる人の目安は、課税所得(年収ではない)が330万円(年収目安約650万円)を超える人です。

これ以上の年収の人であれば、減価償却期間中の所得税・住民税率と譲渡税率の差を大きくできて、税金対策としては有効になります。

不動産投資の税金対策に最も適した物件

それは築古木造物件です。

さらに土地の評価が低く、建物の規模が大きいために評価が高い木造アパートなどです。

不動産投資による節税は、減価償却費が大きく取れることがカギになります。

そのため減価償却期間が最も短く、1年あたりの減価償却費が大きくとれる築古木造物件が最適です。

木造の法定耐用年数は22年で他の構造に比べて短いため、同じ建物価格・同じ築年数だったとしてもより大きな減価償却費になります。

また法定耐用年数が過ぎた築古物件なら、「法定耐用年数×20%」の年数で減価償却ができるので、耐用年数が残っている場合に比べ、大きな減価償却費を経費にすることができます。

節税に向いている条件は、「高所得者」と「築古木造戸建&アパート」と覚えておきましょう。

不動産投資による税金対策の注意点

不動産投資による税金対策の注意点は以下の通りです。

注意ポイント

- 赤字にする必要がある

- 低所得者は節税にならない

- デッドクロス回避のために減価償却が終わる前に売却

- 長期譲渡の約6年後にいくらで売れるか分からない

- 接待交際費はいくらまで経費にできるか知っておく

それぞれ解説します。

赤字にする必要がある

赤字の損益通算による節税は、不動産賃貸業単体を赤字にする必要があります。

そもそも事業は利益を出すために行うものなのに、不動産賃貸業を赤字にして、節税するために事業を始めるということ自体が本末転倒です。

その後の融資にも大きな悪影響を及ぼし、事業拡大が難しくなります。

銀行が融資したくなる決算書(バランスシート)の作り方については、下記ブログ記事をご覧ください。

-

不動産投資で銀行が融資したくなる決算書やバランスシートの作り方

こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産投資は、融資を攻略することが事業拡大の大きなカギを握ります。 そして融資を引き出すためには、銀行が好む決算書を作る必要があり ...

続きを見る

そのため、これまで解説した通り理論的には節税できますが、個人的にはおすすめしません。

低所得者は節税にならない

例えば年収700万円のサラリーマンだとすると、課税所得は370万円ほどしかなく、所得税が20%で住民税が10%しかかかりません。

税率30%ほどだと、不動産譲渡税の長期譲渡約20%(短期譲渡約40%)と大きな差はないため、損益通算による節税の効果は減少してしまいます。

参考

長期保有する場合は、税金の繰り延べの効果があるので、その効果を目的にするのはアリ。

デッドクロス回避のために減価償却が終わる前に売却

減価償却による節税を主な目的として物件を購入した場合、売却しなければならない最終期限は、減価償却が終わる前もしくはデッドクロスが発生する前です。

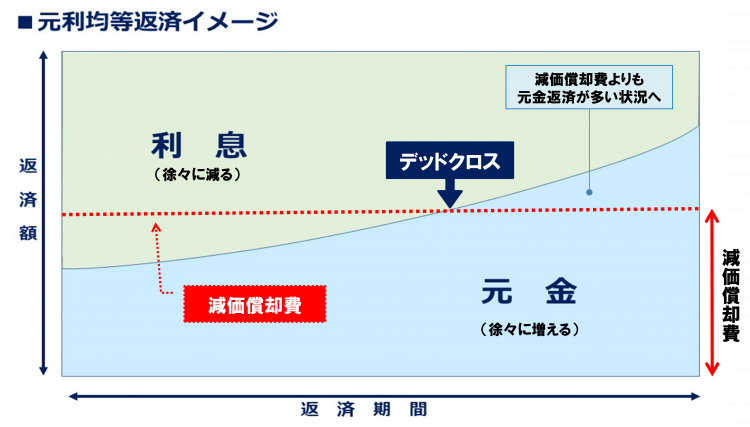

デッドクロスとは

デッドクロスとは「ローンの元金返済額が、減価償却費を上回ってしまう状態」のことです。

減価償却期間が終わるタイミングか、もしくはローン返済額における元金の割合が上がってきて、減価償却費を上回るタイミングで起こります。

出典:湘南不動産投資.com

デッドクロスの状態では、経費にならない返済額が減価償却費を上回るので、会計上の利益は黒字でも手元から現金が減ってしまうことになります。

デッドクロスとなった物件は、帳簿上の利益が増えることで税金が増えますので、最悪の場合は黒字倒産を引き起こすこともあるため注意が必要です。

さらには、耐用年数を過ぎた木造物件の会計上耐用年数は4年なのに対し、個人の場合の長期譲渡税率20%にするには、5年目を迎える年の年末まで保有する必要があります。

そのため長期譲渡にするためには、1~2年ほど減価償却がない期間を過ごさないといけません。

参考

法人の場合は保有期間を気にする必要はないので、耐用年数が短い物件は法人で購入するのも得策です。

減価償却後やデッドクロスの危険な状態を回避するためには、減価償却期間が終わる前に物件を売却することや、新規物件の購入で減価償却を増やす必要があります。

早め早めに対策を講じていくようにしましょう。

物件のベストな売却時期については、下のブログ記事もあわせてご覧ください。

-

不動産投資の売却時期ベストタイミングは?検討すべき判断材料6選

困っている人投資物件のベストな売却タイミングっていつ? こんにちは、専業大家のMASA(@2103ou_masuke)です。 投資物件を所有している方で、いつ売却すべきか悩んでいる方もいるかと思います ...

続きを見る

長期譲渡の約6年後にいくらで売れるか分からない

当然の話ですが、節税のために1億円の物件を買って、長期譲渡税率になる約6年後にいくらで売れるのかなんて誰にも分りません。

特に耐用年数を超えた物件は、高く売ることができないばかりか、売ること自体も難しい可能性もあります。

節税で1,000万円得したとしても、売却で1,000万円以上損してしまったら、そもそも節税の意味がなくなってしまいます。

個人で購入する場合は、節税のためにこのリスクを取るべきか考える必要がありそうです。

接待交際費はいくらまで経費にできるか知っておく

不動産投資で経費にできるものはとても少ないですが、多くの人が税金対策として考えるのが接待交際費ではないでしょうか。

接待交際費の取り扱いについては、3つの事業体に分けて覚えておいてください。

- 個人事業主

- 資本金が1億円以下の中小企業

- 資本金が1億円以上の大企業

ポイントは以下の通りです。

ポイント

- 個人事業主は、業務上において必要不可欠なものであれば、交際費を必要経費として上限なく計上できる

- 資本金が1億円以下の法人は、1事業年度で最大800万円もしくは接待交際費の50%まで交際費に計上できる

- 資本金が1億円を超える法人は、1事業年度で接待交際費の50%まで交際費に計上できる

- 法人の場合は1人あたり5,000円以下の飲食代について一定の要件を満たす場合、交際費から除外される(2024年4月からは10,000円以下)

個人事業の必要経費については、所得税法上は以下のように定められています。

「必要経費に算入すべき金額は、その年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用(償却費以外の費用でその年において債務の確定しないものを除く)の額とする。」

出典:所得税法第37条からの部分抜粋

つまり業務上必要なものであれば、接待交際費についても必要経費として計上することができるということです。

一方法人の場合、資本金または出資金の金額が1億円を超えている法人は、交際費等の額のうち、飲食その他これに類する行為のために要する費用の50%に相当する金額を超える部分の金額について経費にすることができません。

ただし資本金が1億円以下の中小企業の場合は、以下のどちらかを選ぶことができます。

- 事業年度年間上限800万円

- 接待交際費の50%

接待飲食費が年間1,600万円以下の場合は【1】を、1,600万円を超える場合は【2】を選ぶほうが節税効果は高まります。

ただし接待交際費が年間1,600万円を超えるケースは稀なので、基本的には【1】の800万円という上限を選択しておけば問題ないでしょう。

法人の場合の「交際費等」は、国税庁で次のように定義されています。

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出するもの

出典:国税庁

つまり事業に関わる人を酒や食事でもてなしたり、労をねぎらったり、物を贈ったりするときにかかる費用が「交際費」ということになります。

注意ポイント

法人の場合、1人あたりの費用が5,000円以下の飲食代などは、接待交際費にも接待飲食費にも該当しません。

1人あたり5,000円以下の飲食代は交際費から除かれてしまいますので、会議費などで経費に算入するようにしましょう(2024年4月からは10,000万円以下)。

また接待交際費については、以下のすべてを記載した領収書などを保存しておきましょう。

- 飲食等のあった年月日

- 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名または名称およびその関係

- 飲食等に参加した者の数

- その飲食等に要した費用の額、飲食店等の名称および所在地(店舗がない等の理由で名称または所在地が明らかでないときは、領収書等に記載された支払先の氏名または名称、住所等)

- その他飲食等に要した費用であることを明らかにするために必要な事項

出典:国税庁

不動産投資で相続税の税金対策

不動産投資による節税効果は、減価償却で作った赤字による損益通算よりも、相続時に最も発揮します。

資産を不動産の状態で相続すると、相続税を計算する時に現預金よりも評価を下げることができるため、相続税の税金対策として効果的です。

評価が下がる仕組みは以下の通りです。

出典:MISAWA

例えば現金2億円を相続した場合は、額面通り2億円がそのまま相続税の対象(相続税評価額)になってしまいます。

しかし2億円の不動産で相続した場合、路線価や固定資産税評価額で評価されるほか、賃貸している不動産の場合はさらに減額され、最終的には不動産価格の約5〜6割が相続税の対象となります。

つまり、約1億円分の相続税評価額を減額できるのです。

相続税は相続する財産の評価額から基礎控除額を引いて、そこから相続税率をかけて計算されるので、評価額が低いほど支払う相続税が少なくなります。

このように相続時には、現預金をより相続税評価額の低い不動産に変えて相続をすることで、相続税対策に役立てることができます。

おわりに

いかがでしたか?

不動産投資はどんな人や物件でも節税できるわけではないことが、お分かりいただけたと思います。

また、節税するためには赤字にする必要があるため、おすすめできるやり方ではありません。

そもそも不動産投資本来の目的は、節税や税金対策ではありませんからね。

不動産投資で節税が期待できるのは、相続時くらいだということを改めて認識しておきましょう。

不動産投資に関する節税や不動産投資全般の相談は、下記相談サービスをご利用ください。

-

不動産投資のコンサルティング相談窓口30分3,800円~受付中!

困っている人不動産業者ではない先輩大家さんで、不動産投資の相談にのってくれる人いないかなぁ 私は元大手不動産売買仲介会社のトップ営業マンで、現在専業大家として不動産投資の相談サービスを提供しています。 ...

続きを見る

この記事がためになったと思ったら、ぜひSNSなどで他の方にも教えてあげてくださいね!